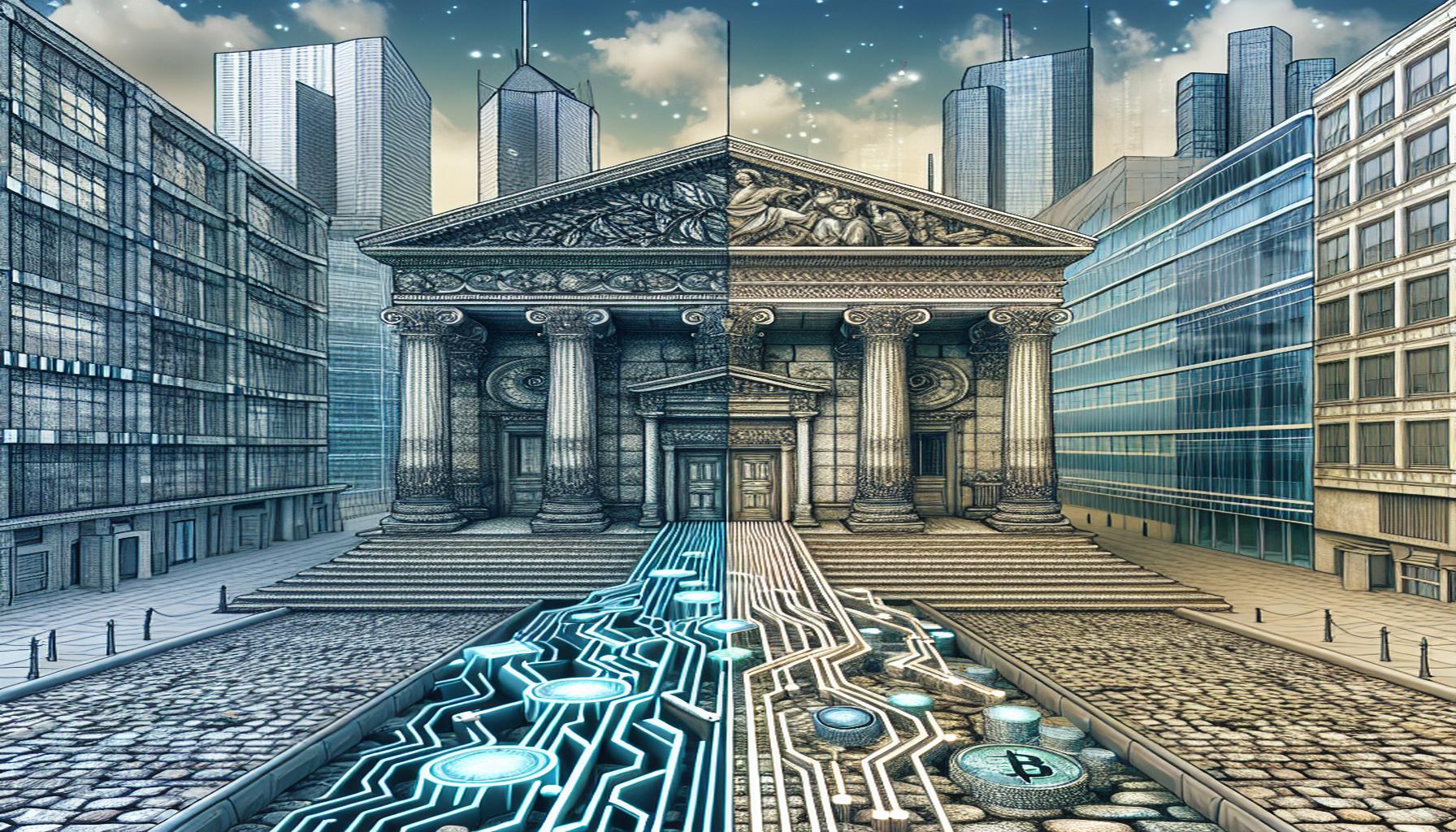

フィンテックと伝統的銀行の協力:レジリエンスへの道

フィンテックと伝統的銀行の協力

近年、フィンテックが急速に成長し、金融業界全体に変革をもたらしています。この変化は、伝統的銀行との協力を通じて、多様な可能性を生み出しているのです。例えば、オンラインでの取引やモバイルアプリを利用した資金移動が一般的になっていますが、これらの技術はフィンテック企業が開発したものです。

フィンテック企業が持つ主な強みのひとつは迅速なサービスです。例えば、スマートフォンを使って数回のタップで送金ができるアプリが増えており、昔のように銀行に足を運ぶ必要はありません。これにより、時間を節約できるだけでなく、利便性も向上しています。

さらに、ユーザー中心のアプローチもフィンテックの魅力の一つです。例えば、個人の支出管理を行うアプリでは、利用者の生活スタイルや支出パターンに基づいて、カスタマイズされたアドバイスを提供します。このようなパーソナライズされたサービスは、ユーザーにとって大変有益です。

また、フィンテックはコスト効率に優れています。伝統的な銀行は多くの維持費がかかりますが、フィンテック企業はデジタルでの運営が主なので、その分サービス料金を低く抑えることができます。このため、手数料が低いことがユーザーの支持を得る要因となっています。

一方、伝統的な銀行も独自の強みを持っています。特に、顧客に対する安心感や信頼性、長年の経験が銀行の大きなメリットです。例えば、大手銀行が提供する融資サービスを利用する場合、過去の実績や信頼がバックボーンとなり、高額の融資を受けやすくなります。

両者の協力により、顧客はより優れた金融サービスを受けることができるのです。例えば、フィンテック企業が持つ革新的な技術と、伝統的銀行の信頼性を融合させることで、安全で迅速な送金サービスを提供することが可能になります。このように、フィンテックと伝統的銀行の協力は、金融サービスのレジリエンスを高め、新たな価値を創出することにつながります。

フィンテックと銀行業界の新たな風

近年、フィンテック企業と伝統的な銀行の協力関係が深まり、市場全体で金融サービスの質が飛躍的に向上しています。このコラボレーションにより、顧客に新しい投資機会や資金管理の方法が提供され、より豊かな金融体験を享受できるようになりました。

顧客の利便性向上

顧客の利便性向上は、この協力による大きな成果の一つです。フィンテック企業は、銀行口座の残高や取引履歴をモバイルアプリを通じて簡単に確認できるサービスを提供しています。この利便性により、利用者は自宅や出先からでもスムーズに金融情報にアクセスできます。たとえば、忙しいビジネスマンが通勤中にアプリで口座の状況を確認したり、急な支払いや振込を行ったりすることができるのです。

また、伝統的な銀行もフィンテックの最新技術を取り入れることで、より快適で安全な金融取引が可能となっています。これにより、金融取引の際に感じられるストレスが大幅に軽減されました。

顧客に対する具体的なメリット

このような革新を踏まえ、フィンテック企業と銀行が協力することによる顧客へのメリットは以下のポイントに集約されます:

- 迅速な手続き:従来の銀行業務で時間がかかることが多かったが、フィンテックの技術を活用すれば、申請から承認までのプロセスが大幅にスピードアップします。たとえば、オンラインローンの申請が数分で完了することが可能です。

- 低コスト:フィンテック企業は最新の技術を活かし、運営コストを抑えることで、手数料を低く設定できます。これにより、顧客は従来の銀行に比べて有利な条件でサービスを利用できるのです。

- カスタマイズされたサービス:フィンテック企業は、ビッグデータを解析し、個々の顧客に最適な金融商品を提案することができます。たとえば、利用者の消費パターンに基づいた貯蓄プランや投資商品を提供することで、よりパーソナルなサービスが実現されます。

革新技術とビジネスモデルの進化

さらに、フィンテック企業が持つ革新技術は、伝統的银行モデルの進化を促進する重要な要素です。たとえば、ブロックチェーン技術を活用した送金サービスは、送金にかかる時間とコストを大幅に削減します。これにより、利用者はより迅速に、そして経済的に取引を行えるようになっています。

また、この協力関係によって得られるデータ解析能力も無視できません。フィンテック企業は大量のデータを駆使し、顧客のニーズを把握した上で、より価値のあるサービスを生み出しています。これは、顧客満足度の向上や新しいビジネスチャンスの発見につながり、伝統的な銀行が市場の変化に適応するための重要な要素となります。

チェックアウト: 詳細はこちらをクリック

未来の金融エコシステムの構築

フィンテック企業と伝統的な銀行の協力は、単なるサービス向上に留まらず、今後の金融エコシステムの再構築にもつながります。この新しいエコシステムは、より包括的で、全ての利用者がアクセスしやすいものとなることが期待されます。特に、日本においては、少子高齢化が進行する中で、金融サービスが幅広い年齢層に対応することが求められています。そのため、両者の協力が今後の金融市場の鍵となるでしょう。

デジタル決済の進化

デジタル決済は、このエコシステムにおいて重要な要素です。従来の銀行は、現金主義からデジタル化への移行に苦慮していましたが、フィンテック企業の支援を受けることで、キャッシュレス社会への移行がスムーズに進んでいます。たとえば、PayPayやLINE PayといったQRコード決済が広がることで、小規模店舗や個人事業主でも導入が容易になり、消費者はより便利に買い物ができるようになっています。このような決済手段は、特に若年層の間で人気があり、スマートフォン一つで手軽に支払いを済ませることができるため、利便性が高いです。

また、フィンテック企業が提供するデジタル決済システムは、リアルタイムでの取引確認やセキュリティ機能の強化を実現しており、ユーザーに安心感を与えています。これにより、利用者はますます積極的にデジタル決済を利用するようになり、現金流通の軽減につながっています。たとえば、飲食店では、待ち時間を短縮し、さらなるスムーズなサービスを提供できるため、顧客満足度が向上します。

金融教育とリテラシー向上

さらに、金融教育がフィンテックと銀行の連携によって強化される点にも注目が必要です。フィンテック企業は、若い世代をターゲットにした教育プログラムを提供し、金融リテラシー向上に向けた取り組みを進めています。これにより、利用者は自身の金融状況を理解し、適切な判断を下せるようになります。たとえば、マネーフォワードなどの金融管理アプリを通じて日常的に支出を追跡したり、貯蓄目標を設定したりすることで、ユーザーは自分のお金をより管理しやすくなります。こうした教育的なアプローチは、経済的な自立に向けた重要な第一歩となるでしょう。

競争とコラボレーションのバランス

フィンテックと伝統的銀行の協力関係は、時として競争関係にもなります。新たな技術やサービスが次々と登場する中で、両者は互いに刺激を受けることで、サービスの質を向上させることができます。競争が生じることで、顧客がより良い選択をする機会が増えるだけでなく、全体の業界が活性化します。例えば、フィンテック企業が提供する新しい金融商品が、既存の銀行のサービスを見直すきっかけとなり、顧客のニーズにより合った製品を生み出す土壌が整います。

このように、フィンテックと伝統的銀行の協力関係は、顧客の利便性を高めるだけでなく、新たな価値を創造する可能性を秘めています。これからの金融サービスは、ますます進化し、ユーザーにとって身近で使いやすいものになることでしょう。新しいエコシステムが実現すれば、より多くの人々が金融サービスを利用し、生活の質が向上することが期待されます。

協力による未来への一歩

フィンテックと伝統的な銀行の協力が進むことは、現代社会においてますます重要となっています。この相互補完的な関係は、金融の効率や利便性を高めるだけではなく、利用者が体験するサービスの質をも大いに向上させています。特に、日本は高齢化社会が進行しており、多くの人々がデジタル化の恩恵を受けることが期待されています。例えば、スマートフォンを通じたモバイルバンキングの普及は、利用者が自宅にいながら簡単に金融サービスを利用できる環境を整えています。

また、デジタル決済の進化は、フィンテック企業と伝統的銀行が手を組むことでさらなる成長を遂げています。たとえば、QRコード決済や電子マネーが普及したことで、現金を持たない若者や忙しいビジネスパーソンにとって、会計プロセスが迅速かつ簡単になっています。これに加えて、フィンテック企業が提供する金融教育プログラムも、大変重要な役割を果たしています。利用者が理解を深めることで、より意識的に金融サービスを選択できるようになります。

将来的には、フィンテックと伝統的な銀行の連携が進むことで、アクセシビリティの高い金融エコシステムが実現するでしょう。これは特に、地方や高齢者など、従来の金融サービスから取り残されていた人々にとって、その利便性が生活の質を向上させる大きな要因となります。つまり、この協力関係により、より多くの人々が金融リテラシーを身につけ、自立した経済生活を送ることができるようになるのです。

こうしたいくつかの要因を考慮に入れることで、フィンテックと伝統的な銀行の協力は、未来の金融システムにとって不可欠な要素であることが明確となります。両者が力を合わせることで、より豊かで持続可能な金融環境が築かれることが期待されています。

ジェームズ・カーターは、経済、パーソナルファイナンス、投資戦略を専門とするファイナンシャルライター兼アドバイザーです。長年にわたり、個人や企業が複雑な財務上の意思決定を行うのを支援してきた経験を活かし、実践的な洞察と分析を提供しています。彼の目標は、読者が経済的な成功を達成するために必要な知識を提供することです。